生命保険を契約する際に、注目しておかなければいけないポイントがあります。

契約者、被保険者、受取人

それぞれの項目を誰に設定するかで、保険金を受けとったときに掛かる税金の種類が違います。

この関係をきちんと確認しなければ、いざという時に家族が損をしてしまいます。

このページを最後まで読めば、次のことがわかります。

- 生命保険の非課税枠とは

- 契約者でちがう課税の種類

- 実際にどのくらい納税額が違う?

契約内容によっては相続税の非課税枠が適用できず、多目に税金を取られてしまいます。

あなたが加入している生命保険、最適な組み合わせになっているか分かります。

生命保険と相続税の非課税枠の関係性

まずは、生命保険と相続税の非課税枠の関係性について説明します。

相続税の非課税枠

生命保険の保険金は、民法上であれば受けとった人の固有の財産になります。

つまり、相続するわけではないので、単純に考えれば相続税なんて支払わなくていいはず。

でも、税法上はみなし相続財産という扱いになり、相続税が掛かります。

生命保険の相続税には、非課税枠があって、その分は控除されます。

生命保険には、いざという時の備えという目的があります。

生命保険の非課税枠は、生活の安定のために納税額を減額または免除できる相続人だけの特典です。

しかし、生命保険の契約パターンによっては納める税金の種類が違い、非課税枠が適用されないことがあります。

その点について、このページで詳しく図解で説明します。

相続税の非課税枠の計算方法

相続税の非課税枠は「500万円 × 法定相続人の数」で計算します。

そして保険会社より支払われた保険金から、非課税枠分を引くことで課税対象額が分かります。

| 法定相続人 | 非課税枠 |

| 1人 | 500万円 |

| 2人 | 1,000万円 |

| 3人 | 1,500万円 |

| 4人 | 2,000万円 |

| 5人 | 2,500万円 |

法定相続人の数が多ければ多いほど、非課税枠の限度額は増えますね。

生命保険の契約者で違う税金の種類

生命保険の保険金を受けとったとき、その保険金には税金が掛かってしまいます。

先ほどもすこし触れた通り、生命保険の契約パターンによって税金の種類が違います。

生命保険の契約の用語

生命保険を契約書には、契約者、被保険者、受取人の関係が書かれています。

それらの組み合わせで、掛かる税金の種類が違いますが、まずは用語の説明をします。

- 契約者

保険会社と生命保険の契約をする人のこと。

保険料の支払いや告知の義務があり、契約を解除する権利があります。 - 被保険者

生命保険の対象となる人のこと。

被保険者の死亡で保険金が支払われます。 - 受取人

被保険者の死亡で保険金を受けとれる人のこと。

受取人は契約者が指定し、指定されていなければ、被保険者の法定相続人が該当します。

納税する税金の種類とは

納税する税金の種類は相続税のほかに、受けとった人の所得になる所得税、財産を贈与されたときの贈与税に分類できます。

今回は、被保険者が同一人物で、契約者と受取人が違うパターンで説明します。

次のイメージのような家族構成があったとします。

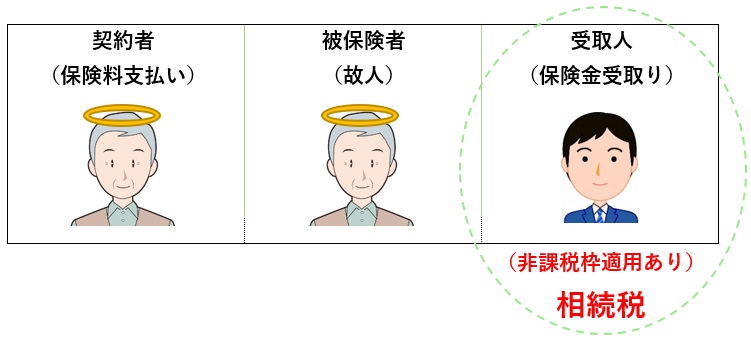

相続税となるパターン①

契約者と被保険者が同一人物のケースです。

課税される税金の種類は相続税です。

受取人が被保険者の相続人となるので、非課税枠の適用があります。

配偶者と息子が相続人に該当し、受取人が配偶者の場合でも非課税枠は適用されます。

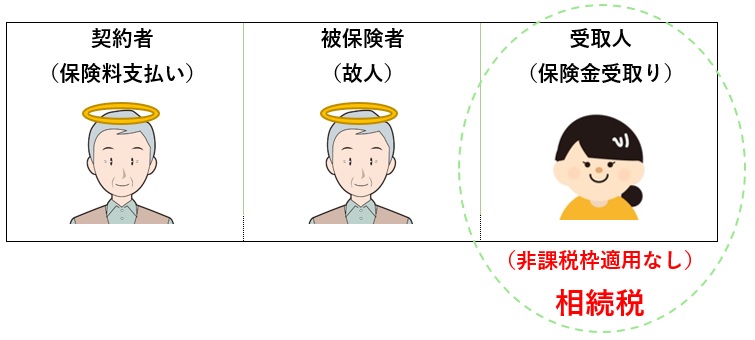

相続税となるパターン②

先ほどと同じく、契約者と被保険者が同一人物のケースですが、受取人が実子の配偶者になるパターンです。

課税される税金の種類は相続税ですが、受取人が息子の配偶者のため、非課税枠は適用されません。

非課税枠は被保険者の相続人でなければ使えません。

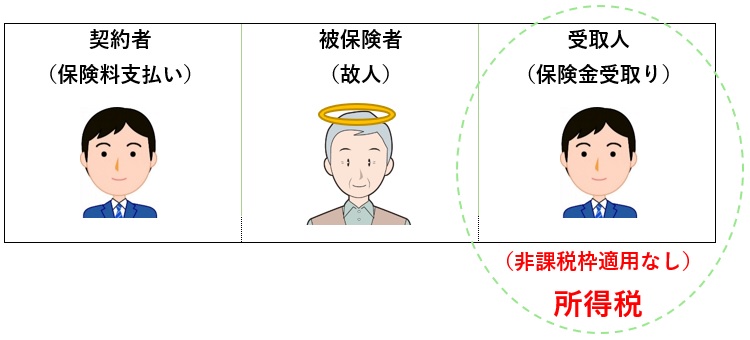

所得税となるパターン

契約者と受取人が同一人物のケースです。

課税される税金の種類は、所得税となります。

掛金を支出した本人に保険金が返ってくるので所得税の扱いとなります。

保険金が少ない、受取人の所得が低いなどの場合、このパターンのほうがお得となることもあります。

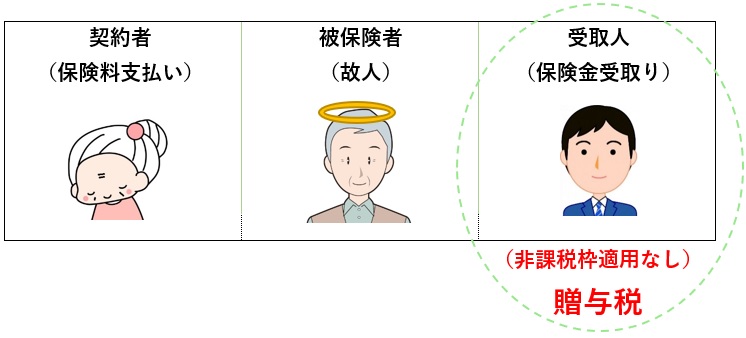

贈与税となるパターン

契約者と被保険者と受取人が、それぞれ違う人物のケースです。

課税される税金の種類は贈与税となり、税金の負担がとても重くなります。

このパターンに該当したら、今すぐ契約を見直してみましょう。

実際にどのくらい納税額が違うのか

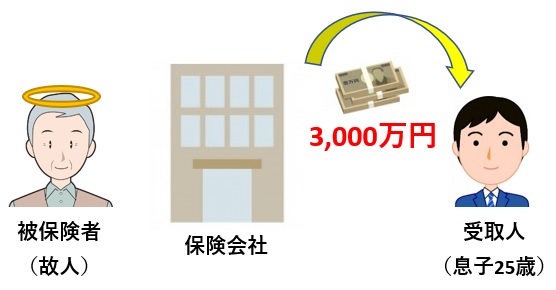

例えば図のように、父親の死亡で相続人である息子が3,000万円の保険金を受けとったとします。

息子の年収は400万円、相続人は息子のほかに母親がいます。

支払った保険料は総額500万円、ほかに息子が相続できる財産は3,000万円と仮定します。

その他の条件は無視し、相続税・所得税・贈与税の納税額を計算してみます。

相続税の場合、納税額80万円

相続税として納める場合、納税額は80万円になります。

計算方法は次の通りです。

- 非課税枠:1,000万円(500万 × 法定相続人)

- 基礎控除額:4,200万円(3,000万円 + 600万円 × 法定相続人)

- 課税額:800万円(保険金3,000万円 - 非課税枠1,000万円 + 相続財産3,000万円 - 基礎控除額4,200万円)

- 納税額:80万円(課税額800万円 × 税率10%)

所得税の場合、納税額498万円

所得税として納める場合、納税額は498万円になります。

計算方法は次の通りです。

- 一時所得額:2,450万円(保険金3,000万円 - 払込保険料500万円 - 特別控除額50万円)

- 課税額:1,587万円(給与所得400万円 + 一時所得額2,450万円÷2 - 基礎控除額38万円)

- 納税額:370万円(課税額1,587万円 × 税率33% - 控除額153.6万円)

贈与税の場合、納税額1,036万円

贈与税として納める場合、納税額は1,036万円になります。

計算方法は次の通りです。

- 課税額:2,890万円(保険金3,000万円 - 控除額110万円)

- 納税額:1,036万円(課税額2,890万円 × 税率45% - 控除額265万円)

このように、生命保険の契約内容によって、保険金に掛かる税金の額が大きく変わります。

生命保険に加入しているなら、今すぐ保険証書を見てください。

もし契約者と被保険者が違うなら、保険金に掛かる税金は相続税にならないので要注意!

保険内容を見直すことを視野に入れて検討しましょう。

無料で、あなたの近所の保険プランナーを紹介してくれるサイトを活用してください。

↓ ↓ ↓

みんなの生命保険アドバイザー